ช่วงสิ้นปี ถือเป็นช่วงเวลาที่วุ่นวายที่สุดสำหรับนักบัญชีและผู้ประกอบการ เพราะเป็นสัญญาณเข้าสู่เทศกาลภาษี ที่ต้องจัดการเอกสารหลายรายการ โดยเฉพาะ ภ.ง.ด. 1ก ซึ่งเป็นแบบแสดงรายการสำคัญที่หลายคนมักสับสนกับ ภ.ง.ด. 1 บทความนี้ จึงขอพาทุกท่านไปทำความเข้าใจความแตกต่างและวิธีการยื่นภาษีทั้งสองประเภทนี้ให้ถูกต้อง

เข้าใจเรื่องภาษีหัก ณ ที่จ่าย

เมื่อมีการจ่ายเงินที่ถือเป็นรายได้ จะต้องมีการหักภาษีเอาไว้ ซึ่งเรียกว่า ภาษีหัก ณ ที่จ่าย ภาษีนี้เมื่อถูกหักแล้ว ผู้จ่ายเงินจะต้องนำเงินส่งกรมสรรพากร ส่วนผู้รับเงินเมื่อถึงช่วงสิ้นปี หรือเทศกาลยื่นภาษีเงินได้บุคคลธรรมดา จะต้องทำการยื่นภาษี หากมีการคำนวณแล้วพบว่า ภาษีที่ถูกหักเอาไว้เกิน ผู้รับเงินก็สามารถยื่นเรื่องเพื่อขอเงินคืนได้ แต่หากภาษีที่ถูกหักเอาไว้ขาด ก็ต้องมีการจ่ายเงินเพิ่มเติม

ทั้งนี้ เมื่อผู้จ่ายเงินหักภาษีแล้ว จะต้องมีการออก ใบ 50 ทวิ ให้กับผู้รับเงิน เพื่อเป็นหลักฐานว่ามีการหักเงินเอาไว้จริง และเมื่อมีการยื่นภาษี ผู้รับเงินก็สามารถนำใบ 50 ทวิไปเป็นหลักฐานเพื่อใช้ในการยื่นภาษีได้ด้วย

ภ.ง.ด. 1 คืออะไร

ภ.ง.ด. 1 คือแบบแสดงรายการการหักภาษี ณ ที่จ่าย จากเงินได้มาตรา 40 (1) และเงินได้มาตรา 40 (2) โดยผู้ที่มีหน้าที่หักเงินนี้นั้น จะเป็นได้ทั้งบุคคลธรรมดา ห้างหุ้นส่วน บริษัท สมาคม หรือคณะบุคคล โดยจะหักเงินได้ ก็ต่อเมื่อพนักงานมีรายได้ถึงเกณฑ์ที่ต้องเสียภาษีเท่านั้น

- เงินได้มาตรา 40 (1) คือเงินได้จากการจ้างแรงงาน โดยส่วนมากจะเป็นเงินเดือน โบนัส เบี้ยเลี้ยง เบี้ยหวัด บำเหน็จ บำนาญ เงินค่าโอที เงินค่าเช่าบ้านที่นายจ้างออกให้ เงินที่นายจ้างชำระหนี้ให้

- เงินได้มาตรา 40 (2) คือเงินได้ที่เป็นค่าจ้างทั่วไป ไม่ว่าโดยหน้าที่หรือตำแหน่งงานที่ทำ งานประจำหรืองานชั่วคราว เช่น เงินค่านายหน้า เงินค่าจ้างฟรีแลนซ์ เงินค่าคอมมิชชั่น เงินค่าตอบแทน เบี้ยประชุม ค่าธรรมเนียม

ภ.ง.ด. 1ก คืออะไร

ภ.ง.ด. 1ก คือแบบแสดงรายการภาษีหัก ณ ที่จ่าย สำหรับเงินได้พึงประเมินตามมาตรา 40 (1) และ 40 (2) ซึ่งเปรียบเสมือนกับใบสรุปการจ่ายเงินเดือน รายละเอียดใน ภ.ง.ด. 1ก นั้น จะต้องมีรายละเอียดของเงินได้พนักงานทุกคน ไม่ว่ารายได้ของพนักงานจะถึงเกณฑ์เสียภาษี หรือไม่ถึงเกณฑ์เสียภาษี ต่างจาก ภ.ง.ด. 1 ที่ต้องแสดงเฉพาะพนักงานที่รายได้ต้องถึงเกณฑ์เสียภาษีเท่านั้น

ใครต้องเป็นผู้ยื่นภาษี ภ.ง.ด. 1 หักเท่าไร

ผู้ที่มีหน้าที่ยื่นภาษี ภ.ง.ด. 1 สามารถเป็นได้ทั้งบุคคลธรรมดา และนิติบุคคล แต่คนหรือองค์กรนั้นจะต้องมีการหักภาษี ณ ที่จ่ายเอาไว้ และนำส่งเงินที่หักไว้นั้นให้กับกรมสรรพากร

วิธีหักเงิน ภ.ง.ด. 1

- ในการหักเงินภาษีนั้น นายจ้างจะต้องเอาเงินที่จ่ายมาคูณเพื่อหาเงินได้พึงประเมิน โดยหากนายจ้างจ่ายเป็นเงินเดือน ต้องนำเงินเดือนมาคูณ 12, หากจ่ายเป็นเงินราย 2 สัปดาห์ ต้องนำเงินมาคูณ 24 และหากจ่ายเป็นรายสัปดาห์ ต้องนำมาคูณ 52

- นำจำนวนเงินได้พึงประเมิน มาหักค่าใช้จ่าย ค่าลดหย่อน ที่ลูกจ้างได้แจ้งเอาไว้

- นำเงินที่ได้หลังหักค่าลดหย่อน มาหารออกด้วยจำนวนครั้งที่ต้องจ่ายเงิน (รายเดือนหารด้วย 12, ราย 2 สัปดาห์หารด้วย 24, รายสัปดาห์หารด้วย 52) ได้เงินเท่าไร ให้หักเงินนั้นไว้เป็นภาษีหัก ณ ที่จ่ายไว้ชั่วคราว

ตัวอย่าง

นายเอกวิทย์ ทำงานที่บริษัทออโตโมบิล ด้วยเงินเดือน 35,000 บาท และทุกเดือนจะได้ค่าคอมมิชชั่น 3,000 บาท นายเอกวิทย์เริ่มทำงานในเดือนมีนาคม ในเดือนธันวาคม บริษัทจ่ายเงินโบนัสให้นายเอกวิทย์ 40,000 บาท จำนวนเงินที่หักเพื่อส่ง ภ.ง.ด. 1 เท่าไร

คำนวณเงินได้พึงประเมินทั้งปี

- เงินเดือน : 35,000 x 10 เดือน = 350,000 บาท

- ค่าคอมมิชชั่น : 3,000 x 10 เดือน = 30,000 บาท

- โบนัส : 40,000 บาท

- เงินได้พึงประเมินทั้งปี = 350,000 + 30,000 + 40,000 = 420,000 บาท

หักค่าใช้จ่ายและค่าลดหย่อน

- หักค่าใช้จ่ายส่วนตัว 100,000 บาท

- หักค่าลดหย่อนส่วนตัว 60,000 บาท

- ยอดหักค่าใช้จ่ายและค่าลดหย่อนส่วนตัว = 160,000 บาท

- เงินได้สุทธิ 420,000 - รายการหัก 160,000 = 260,000 บาท

คำนวณภาษีตามอัตราก้าวหน้า

- 0 - 150,000 บาทแรก: ยกเว้นภาษี (0 บาท)

- ส่วนที่เกิน 150,000 บาท: (260,000 - 150,000) = 110,000 บาท

- คิดภาษี 5%: 110,000 x 5% = 5,500 บาท

- ภาษีที่ต้องหักต่อเดือน 5,500 / 10 = 550 บาท

กำหนดการในการยื่นภาษี ภ.ง.ด. 1

- ภ.ง.ด. 1 : นายจ้างจะต้องยื่นแบบเดือนละครั้ง ทุกวันที่ 7 ของเดือนถัดไปนับตั้งแต่ที่จ่ายเงินเดือน ไม่ว่าจะหักภาษีเอาไว้หรือไม่ก็ตาม

- ภ.ง.ด. 1ก : นายจ้างจะต้องยื่นเรื่องนำส่งสรรพากรปีละครั้ง ภายในเดือนกุมภาพันธ์ของปีถัดไป

ข้อควรรู้เกี่ยวกับการยื่นภาษี ภ.ง.ด. 1 และ ภ.ง.ด. 1ก

- การยื่นภาษี ภ.ง.ด. 1 และ ภ.ง.ด. 1ก ต้องเป็นการยื่นผ่านระบบออนไลน์ ไม่สามารถยื่นแบบกระดาษได้ เพื่อป้องกันการทุจริตขอเงินคืนและสร้างรายจ่ายเท็จในทางธุรกิจ

- หากไม่มีการหักภาษี ณ ที่จ่าย หรือหักแล้วแต่ไม่ได้นำส่ง หรือนำส่งไม่ครบ ผู้จ่ายเงินต้องร่วมรับผิดชอบเสียภาษีที่ไม่ได้นำส่งตามจำนวนที่ขาด หรือผู้หักเงินต้องรับผิดชอบแต่เพียงผู้เดียว

- หากไม่นำส่งเงินภายในกำหนดเวลา ผู้หักเงินจะต้องเสียเงินเพิ่ม 1.5% ต่อเดือน นับตั้งแต่วันที่พ้นกำหนดการยื่นแบบจนถึงวันยื่นแบบ และระวางโทษปรับ 2,000 บาท

- หากมีเจตนาไม่ยื่นรายการที่ต้องยื่นเพื่อหลีกเลี่ยงภาษี ต้องระวางโทษจำคุกไม่เกิน 1 ปี ปรับไม่เกิน 200,000 บาท หรือทั้งจำทั้งปรับ

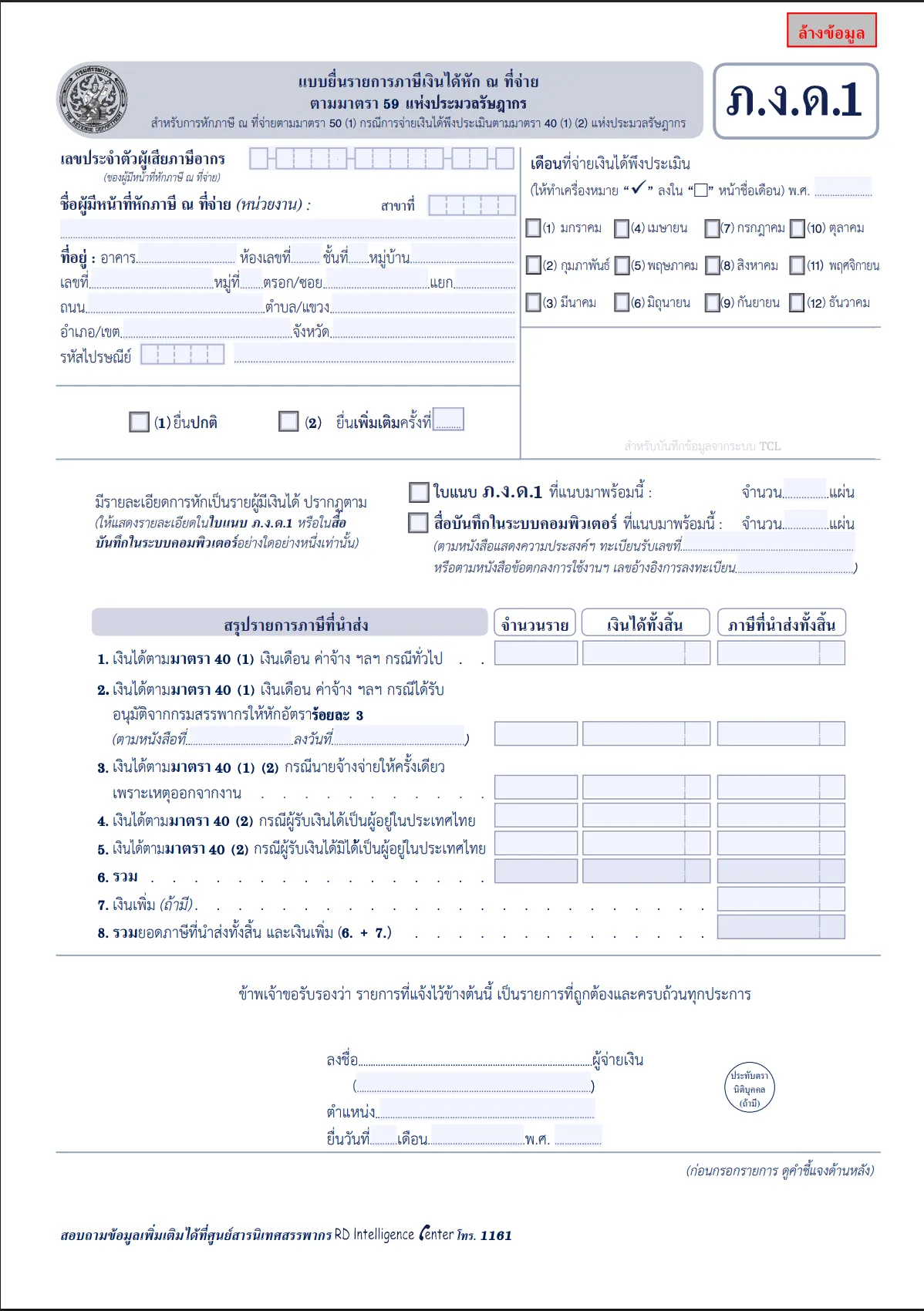

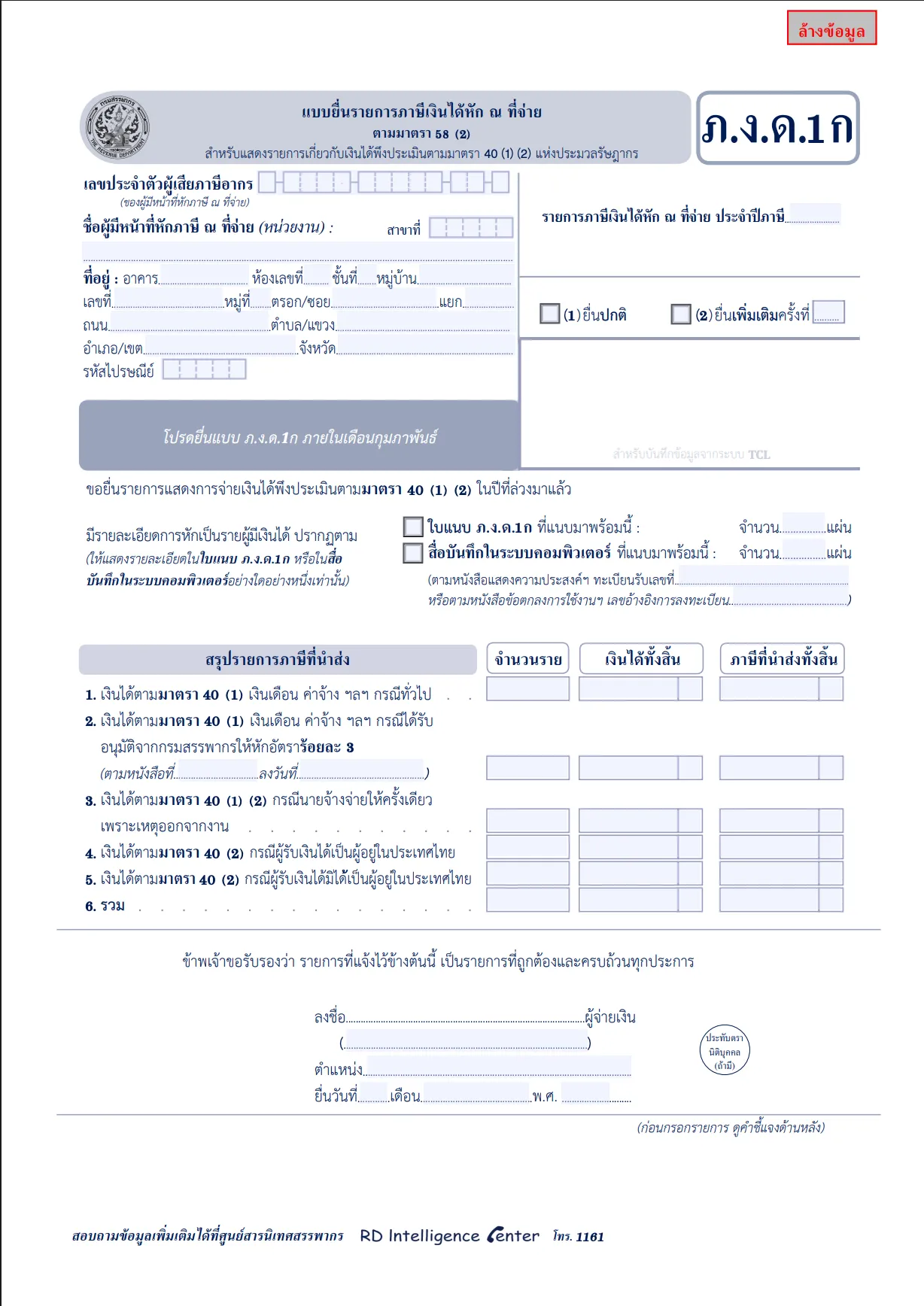

ตัวอย่าง ภ.ง.ด. 1 และ ภ.ง.ด. 1ก

ติดตามเกร็ดความรู้ดี ๆ เกี่ยวกับ eTax ได้ที่

Blog: www.etaxgo.com/blog

Facebook: https://www.facebook.com/eTaxGo.official